四川在線記者 田姣 高杲

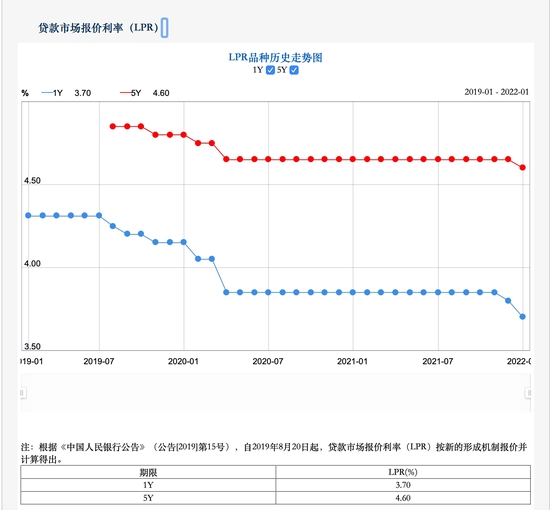

時隔20個月,5年期以上貸款市場報價利率(LPR)首次迎來下調!據中國人民銀行授權全國銀行間同業拆借中心公布,2022年1月20日LPR為:1年期LPR為3.70%,較上期下降10個基點;5年期以上LPR為4.60%,下降5個基點。

其中,1年期LPR創下連續兩個月下行的記錄,5年期以上LPR則是結束了連續20個月的“按兵不動”。LPR本年度第一次發布即非對稱下降,發布時間也從9:30調整為9:15,在業內人士看來,傳遞出央行加強預期管理、呵護市場信心的明顯信號。

作為與房貸緊密掛鉤的利率,5年期以上LPR的調整將產生哪些影響?會立即生效嗎?LPR發布時間的調整,又有何深意?

房貸利率會下調嗎?

貸款100萬、期限30年月供少30元,但影響人群有限

自LPR改革以來,這是5年期以上LPR經歷的第4次調整。作為房貸利率參考基礎,本次5年期以上LPR下調5個基點至4.6%,對于還房貸的人,尤其是即將簽合同購房的人來說,無疑是一個好消息。

正如招聯金融首席研究員董希淼所說,對住房消費者而言,5年期以上LPR下降將有助于降低增量的個人住房貸款利率,更好地滿足合理的住房消費需求,進而降低房地產市場波動,保持健康平穩發展態勢。

5年期以上LPR下調5個基點,月供將少多少呢?以100萬貸款金額、30年期等額本息還款的按揭貸款為例,在利率調整前,LPR為4.65%,此時月供額為5156元。而此次利率調整后,LPR為4.60%,此時月供額為5126元。如此計算,月供額減少了約30元。

值得注意的是,這并不意味著所有的還房貸人士的月供都會減少。因為這與個人選擇房貸利率方式有關,若選擇了固定利率,此項調整不會影響房貸變化;若選擇了“LPR+基點”的浮動利率,則會引起后期月供的變化。

那對于選擇浮動利率的是否會立即生效呢?有銀行業內人士表示,雖然LPR每月更新,但按照銀行房貸合同,房貸客戶的利率不會每個月都隨之變動,因為根據2019年央行宣布實行房貸利率的新政策,新發放的商業性個人住房貸款利率以最近一個月相應期限的貸款市場報價利率(LPR)為定價基準加點形成。

目前市場上不同銀行對重定價周期有不同規定:大多數情況下,銀行每年1月1日會按照當時的LPR重定價,同時每年1月份選擇浮動利率的人群月供會發生變化。但本次5年期以上LPR調整,并不會立即影響這部分人月供變化,要到次年的1月1日才會按照最新的報價,確定房貸利率。

舉個例子,如果你在購房時,你與銀行約定的房貸重定價周期1年,重定價日為每年1月1日。那么本月5年期LPR下調并不會影響你今年每個月交的房貸數額。因為你的房貸利率是參考1月1日的5年期LPR報價執行的,當時這個報價還沒有調降,仍是4.65%;如果到了明年1月1日,5年期LPR仍能保持今天的水平,即4.6%。

董希淼也表示,由于多數存量貸款重定價日為每年1月1日,本月5年期以上LPR下降對存量個人住房貸款的影響相對有限;兩個期限的LPR與上月一樣仍然非對稱調整,未向房地產市場發出寬松的信號,反映出“房住不炒”的基調仍然不變。

發布時間提前有何深意?

加強預期管理,促進LPR發布時間與金融市場運行時間更好銜接

此次LPR調降在市場預期內。為維護銀行體系流動性合理充裕,1月17日人民銀行開展7000億元中期借貸便利(MLF)操作和1000億元公開市場逆回購操作。中期借貸便利(MLF)操作和公開市場逆回購操作的中標利率均下降10個基點。

2019年8月人民銀行改革完善LPR形成機制,新的LPR報價方式由“政策利率(MLF)+點差”的形式構成,因此MLF利率和點差的壓降都會導致LPR利率下行。從歷史上看,MLF利率作為政策利率,其下調對LPR利率下降具有顯著的聯動效應。

中國民生銀行首席研究員溫彬表示,去年12月20日1年期LPR利率下調5個基點,本次1年期LPR利率下調10個基點,同時5年期以上品種下調5個基點,在一個月的時間里,連續兩次累計下調15個基點,貨幣政策逆周期調控力度加大,體現了宏觀政策前置發力,有助于穩定市場預期、增強市場主體信心,鼓勵企業增加中長期投資,對于當前擴內需、穩外需以及房地產市場平穩運行將產生積極效果。

“有助于引導金融機構降低市場主體信貸成本。”董希淼認為,1年期和5年期以上LPR雙雙下降,新增的短期和中長期貸款利率都有望進一步下行;重定價日在1月20日之后的存量貸款,利率也將隨之調整,直接利好實體企業。

值得一提的是,此次央行LPR數據發布,從過去的每月20日上午9:30發布調整為9:15。對于這一調整,央行表示是為了加強預期管理,促進LPR發布時間與金融市場運行時間更好銜接。

“類似調整,看似常規,實際有深意。”在易居研究院智庫中心研究總監嚴躍進看來,從此前1月18日國新辦發布會內容看,央行副行長提出了“充足發力、精準發力和靠前發力”三個原則。換句話說,積極及時向市場釋放明確信號,成為當前金融監管部門關注的。

在市場人士看來,此舉體現了央行更加主動作為,更加積極進取、注重靠前發力。溫彬認為,鑒于當前我國經濟仍面臨“三重壓力”,下一階段,預計貨幣政策將繼續做好跨周期和逆周期調節相結合,發揮好貨幣政策工具的總量和結構雙重功能,加大力度支持穩增長。

董希淼則認為,降準仍有一定空間,政策利率、市場利率也有繼續下行的可能。當然,更重要的是要進一步疏通貨幣政策傳導機制,加大對金融機構的正向激勵,使流動性更高效、更精準地注入到實體經濟,從“寬貨幣”轉向“寬信用”。